微信扫一扫,添加麦肯咨询微信公众号

客户热线

客户热线- 0871-63179280

地址

地址- 昆明市永安国际大厦33楼01室(穿金路小坝立交北侧)

传真

传真- 0871-63179280

自20世纪50年代以来,为了应对“两权分离”带来的委托代理问题,美国、欧洲和日本等国家的公司广泛采用了股权激励措施,以促使管理层的目标与股东趋于一致,为股东创造更大的价值。相比发达国家,中国上市公司实施股权激励起步较晚。在 2005 年启动股权分置改革后,证监会于 2006 年开始实施《上市公司股权激励管理办法(试行)》,自此,中国上市公司实施股权激励正式进入了有法可依的阶段。

中国股权激励实施现状

1. 股权激励实施的总体分布情况

根据 CSMAR 国泰安数据库的统计,2006-2018 年中,有 1246 家公司一共成功实施了 1906 次股权激励。图1 为分年度股权激励的实施情况,左轴为当年实施股权激励次数,从 2006 年仅 实 施 了 24 次到 2018 年 实 施 了 429次,股权激励得到了迅速发展。其中以 2009 年年底创业板上市为分界线,2006-2009 年股权激励实施次数较少,2010 年以后,股权激励实施次数迅速上升。右轴为实施次数占当年上市公司百分比,从 2006 年不到 2% 的实施比例,发展为 2018 年超过 12% 公司实施了股权激励,越来越多的公司选择实施股权激励计划。

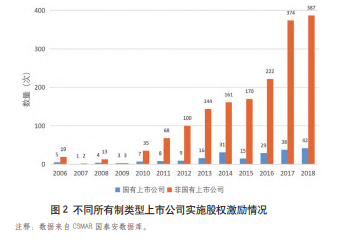

2. 股权激励实施的不同所有制分布情况

从公司所有制分类来看,在 2006-2018 年间,非国有上市公司实施次数始终高于国有上市公司,并且以 2009 年年底创业板上市为分界线,2006-2009年,非国有上市公司中实施股权激励次数虽然高于国有上市公司,但总体水平均不高;2009 年底大量非国有公司在创业板上市后,非国有上市公司中实施股权激励次数迅速上升,2018 年时,非国有上市公司中实股权激励次数为 387 次,而国有上市公司只有 42 次。从以上数据可以看出,非国有上市公司比国有上市公司更偏好采用股权激励方式来激励管理层,这可能是因为国有公司实施股权激励的程序相比非国有公司更严格,所受的限制也更苛刻,实施成本更高。

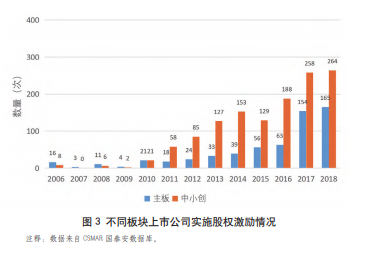

3. 股权激励实施的不同上市板块分布情况

从板块角度来看,从 2006 年之后,主板、中小板和创业板(下称中小创)实施股权激励次数都上升了,其中从2009 年过后,上升速度明显增加,但中小创增加幅度远大于主板增加幅度(图3)。其原因可能在于,中小创公司有形资产规模不及主板大公司,其公司的核心资源一般是人力资源,更倾向于通过实施股权激励计划留住人才。

4. 股权激励实施的不同行业分布情况

图 4 为从 2006 到 2018 年,从 2012年证监会行业分类视角统计的股权激励实施次数排名前 10 的行业。从行业分类角度来看,各行业均有上市公司实施股权激励,但各行业实施股权激励数量从 1 次到 270 次,实施股权激励计划的行业范围涵盖面广阔且有较大异质性。具体来看,实施次数前 10 的行业中,大多都是与计算机、信息技术、设备等相关的行业,这些行业多为高科技行业,其中排名第一的实施了 270 次股权激励,是排在第十的 51 次股权激励计划的 5 倍以上,说明不同行业实施股权激励的差异较大。相比于传统行业,高科技行业更偏好利用股权来激励对公司做出杰出贡献的人才。

5. 股权激励实施的不同激励类型分布情况

2006-2018 年, 一 共 成 功 实 施 的1906 次 股 权 激 励 中, 其 中 有 595 次(31.22%)股票期权,1290 次(67.68%)限制性股票,21 次(1.10%)股票增值权。图 5 是 2006-2018 年间,实施股权激励选择的不同激励类型分布情况。从图中可以看出,在 2006—2009 年之间,选择实施股票期权类型的较多,从 2010年之后到 2018 年,实施限制性股票类型的次数迅速增加,到 2018 年,实施限制性股票的为 295 次,实施股票期权的为 132 次,实施股票增值权的为 2 次。

股权激励实施经济后果

1. 对财务绩效的影响

股权激励对财务绩效有正向促进作用。通过赋予管理层股权的方式,能够在一定程度上缓解管理层与股东之间可能存在的利益冲突,使双方的利益趋于一致,从而激励高管提升公司业绩的积极性。

股权激励对财务绩效的抑制作用。股权激励带来的高管持股比例增加,并不会增加公司业绩。管理层持股过多后,对公司有着控制权,这可能会导致管理层攫取公司资产,从而抑制公司业绩提升,也即“管理者防御”。

2. 对创新绩效的影响

股权激励对创新绩效有正向促进作用。公司创新存在高风险性和长期性的特点,这就意味着对创新进行激励就需要能够容忍短期失败,且能在创新成功后给予长期回报。股权激励能够将公司的股价与管理层收益很好地联系在一起,激励高管更多地承担风险,促进公司创新。

股权激励也会抑制创新绩效的提升。股权激励计划将被激励对象的收益与公司股价紧密联系在一起,这可能造成管理层的短视,使其更关注短期收益,从而忽视对创新的投入。资本市场也会给高管造成影响,例如分析师预测带来的压力,会让公司高管有提高短期业绩的激励,还有恶意收购等短期压力,也会让公司高管变得短视,从而不利于公司创新发展。

3. 对企业风险的影响

股权激励的实施增加企业风险承担。股权激励的实施有助于管理层克服规避风险的倾向、勇于承担企业风险和更加关注企业长期绩效,从而提升公司价值。股权激励实施与企业风险承担之间的关系,受到被激励对象个人特质的影响,更外向、责任心更低和更开放的被激励对象倾向于承担更高的风险。

股权激励的实施使得风险规避效应增强。由于管理层的风险厌恶特征,股权激励的实施将导致高管降低其期望效用,从而进一步增加其对风险的厌恶。管理层的决策将在期望收入和风险收入之间寻求平衡,因此,管理层出于降低风险目的,将会减少部分收入。

4. 对高管离职的影响

股权激励的长期性特征代表着更合适那些对公司前景更为乐观且偏好风险的高管,同时由于在股权激励有效期离职将丧失激励份额,通过增加离职成本,股权激励可以留住优秀员工,因此,股权激励被成为“金手铐”。

股权激励实施程序中设有行权期 /解锁期,在授予限制性股票类型时,被激励对象还需要付出资金提前购买股票,如果在激励期间离职,被激励对象不仅无法获得股权激励后续收益,还需要承担已经购买股票所发生的前期成本,因此,其离职的成本大幅度增加,有助于减少企业高管离职。

5. 对盈余管理的影响

股权激励的实施导致高管的盈余管理行为。在股权激励的实施过程中,由于管理层财富与公司业绩之间的敏感性,管理层为了自身利益有进行盈余管理行为的倾向,且这种倾向与股权激励比例成正比。具体表现为当公司利润大幅超出分析师预期时,高管并不会一次性报告大规模的正向盈余,而通常只是报告满足行权业绩或略高于行权业绩的盈利,而将剩余部分当作盈余储备,以防万一公司在未来利润下滑时,能够将这部分盈余储备作为公司利润进行汇报,防止自身财富受到损失。

也有股权激励并不一定导致盈余管理行为的证据。管理层持股比例增加,公司财务报告信息将会更加透明,从而盈余管理行为得到遏制。股权激励和上市公司盈余管理两者之间是负相关的关系,可能是因为此时的监督更为有效的原因。

6. 其他经济后果

股权激励实施还有其他经济后果。管理层的股权激励比例越高,企业资产负债率也越高;高管会在股权激励计划公布后,对公司债券价格进行负向调整的操作;股权激励对企业升级有长期促进作用;上市公司的期权激励与并购行为之间呈现正相关关系;股权激励计划的实施加剧了股票错误定价,股权激励恶化了管理层代理问题,提高了代理成本,是股权激励加剧股票错误定价的重要机制之一。

综上所述,股权激励的实施能够缓解公司的委托代理问题,从而能够促进公司绩效提升;另一方面,股权激励的实施有可能带有“福利性质”,这种福利性质的股权激励实施并不能有效地激励高管,从而促进公司绩效的提升也就无从谈起了。最终股权激励实施的经济后果取决于两方力量的综合效果。