微信扫一扫,添加麦肯咨询微信公众号

客户热线

客户热线- 0871-63179280

地址

地址- 昆明市永安国际大厦33楼01室(穿金路小坝立交北侧)

传真

传真- 0871-63179280

国有企业改革已经经历超过 40 年,经过多轮改革,国有企业体制机制不断改革创新,竞争力正不断加强。2021 年国有企业营业总收入超过 75 万亿元,利润总额突破 4.5 万亿元,规模和效益均高于同期宏观经济的增速,是国民经济稳健发展的重要支撑。

一、国有企业实施股权多元化改革的背景

在具体展开分析前,我们先要区分股权多元化和混合所有制改革的异同,两者都是国企产权改革重要的途径,也经常出现在国企改革的各类文件中。需要明确的是,混合所有制改革可以认为是股权多元化的其中一种模式,其突出“混合”两字,仅实现股权结构多元还不够,还需要看股东中是否有“国有资本”以外的资本成分,如集体资本、非公资本。在实际操作中,除了混合所有制改革以外,国企之间的股权合作都是股权多元化的典型方式,也是本文探讨的对象。

此轮国有企业实施股权多元化改革的背景,需要重点关注以下两点:

第一要关注新时代背景。过去的国企改革需要适应的是建立社会主义市场经济体制,而进入新时代后,就不仅是适应更需要引领。需要通过深化改革去更好地承担新时代赋予国企的历史使命,服务国家战略大局。股权多元化改革是途径,根本上是要推动国企产业结构和技术的升级,强化自主创新,增强国企的竞争力,争创世界一流。

第二要关注本轮改革特点。2015 年国家出台了《关于深化国有企业改革的指导意见》,国企改革进入了新时期。在具体分析股权多元化改革之前我们需要首先了解,此轮国企改革突出了“分类改革”,公益类企业和商业类企业追求目标不同,因而在改革措施以及管理模式上都会有所差异。此轮改革的关键就在于要根据企业不同的功能定位,来合理地优化企业的股权结构,股权多元化改革一般是适用于商业类企业。另一方面,过去股权多元化改革主要集中在国企二三级子公司,随着改革的发展和提速,正在加强对于央企集团公司层面的改革,这也是此轮改革的一个趋势。

二、国有企业实施股权多元化改革的必要性

(一)提高企业决策效率和治理能力的重要突破口

国有企业“一股独大”的情况会阻碍企业进一步深化改革,尤其可能会导致企业降低市场活力,制约企业进一步加强资源配置的效率。因此通过实施股权多元化改革,能根据股权结构来合理地设置各个治理主体之间的权责关系,并充分发挥公司章程在公司治理中基础性作用,这有助于国企完善法人治理结构和管控方式,有益于企业提高决策效率和治理能力,是重要的突破口,也是激发企业内部活力的重要手段。

(二)实现企业战略目标、助推国有资本保值增值的重要手段

国企通过股权多元化改革,能够发挥战略投资者在公司治理、经营管理方面的积极作用,通过引入中长期激励组合(如员工持股等),实现内外各方风险和利益绑定,这能有助于企业放大国有资本、助推实现国有资本保值增值。

(三)分散经营风险的有效途径

股权多元化可以部分解决国企对于发展过程中资金不足的问题,并且按照“风险共担,利益共享”原则,通过相互之间形成的多重风险约束以及权力制衡机制,实现多方风险和利益绑定,有益于分散经营风险。

三、国有企业实施股权多元化改革的可行性

随着国企改革相关政策的陆续出台,以《关于深化国有企业改革的指导意见》为统领的“1+N”政策体系为国企改革提供了系统的操作指南,随着改革的不断深化,包含“双百行动”、“科改示范行动”在内的各项改革试点工作梯次展

开,在宏观政策层面的可行性已完备。在国企开展股权多元化改革前,从国企自身角度审视,还需要具备以下基础条件:

(一)企业符合对于国企分类推进改革的政策要求;

(二)企业制度健全,具备实施股权多元化的基本管理条件;

(三)企业内外部环境成熟,具备组织实施的可行性。企业全体思想统一,基本明确公司改革的意愿和路径,支持进行股改;

(四)企业积累了一定的竞争力、品牌影响力,能吸引到有意向的投资人。

四、主要目标

通过不同股东差异化的资源和能力的提供,一方面取长补短、形成合力,增强企业核心竞争力,实现国有资产保值增值;一方面通过体制机制改革提升管理能效,推动企业高质量发展,进一步发挥国企在国民经济中的引领作用。

五、原则

(一)以问题为导向

开展股权多元化改革重点是为了解决企业法人治理结构不完善、内部激励机制不健全等问题,需要有的放矢,着力于解决制约企业进一步发展的问题要素。

(二)合法合规原则

企业实施股权多元化改革均受国有产权交易监管,必须始终坚持合法合规,不踩线不越界,符合《公司法》、《证券法》、资本市场的股权交易流程规范以及国有资产监管要求,涉及员工切实利益的还要经过职工代表会议审议,维护员工合法权益。

(三)以市场化运作为导向

实施股权多元化改革要坚持市场化方向。一方面,选择投资人是自由选择、平等自愿的契约行为,是企业的市场行为。另一方面,建立市场化机制是改革重要的着力点,在外部董事遴选、经理层聘任等方面要发挥市场化选聘和激励机制作用,厘清董事会、经理层的各个权责边界,真正将企业的经营权和决策权进行分离。

六、实施路径分析

(一)路径比较分析

1.增资扩股与股权转让

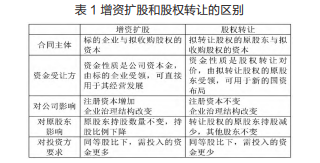

一般进行股权多元化改革的公司采用增资扩股和股权转让两种途径,除特殊情形以外都要进行进场交易。他们的区别如下(表 1):

从表 1 能看出增资扩股和股权转让主要在注资金额和受益主体有差异,但都会对标的企业的治理结构产生影响,降低原国有持股比例,而这是股权多元化的直接结果。从实践中看,由于股权转让方式对于标的企业来说没有增量资金支持,采用单一股权转让方式的情况不多见,不少企业还会选择增转结合的模式,包括“先增资后转股”及“先转股后增资”,此外在引入投资人同时,国企还会考虑实施员工持股,即“增资扩股+股权转让+员工持股”的操作模式。

2.交叉持股

除增资扩股和股权转让两种传统方式外,交叉持股也是国企经常会采取的方式。通过交叉持股双方形成利益共同体,形成协同优势的同时进一步提高抗风险能力,一般适用于同行业上下游或者形成优势互补的企业间进行。

(二)主要流程

1.股权多元化改革可行性研究:在进行可行性研究时,要重点论证改革的必要性、可行性、改革目标及投资者、股权比例等初步分析,相关报告决策流程需要执行国企“三重一大”决策制度。

2.制定改革实施方案:实施方案包括企业基本情况、股改形式和路径、股权结构比例、投资人选择条件、员工激励计划(如有)、法人治理结构、风险评估预案、整体实施计划等。实施方案需要按照国企“三重一大”事项决策要求履行企业内部决策程序,并报上级机构审批,一般情况下中央一级企业的股改方案由国资监管机构审批,二级以下中央企业的股改方案由其一级企业审批,如果股改后国家不再拥有该企业控制权的,需要由国际监管机构再报请本级的人民政府审批。

3.审计评估:以备案核准的评估值作为依据来确定挂牌条件。

4.公开挂牌:通过产权交易所公开发布公告广泛征集意向投资人,首次正式挂牌的底价不能低于经过备案的评估值。如果企业增资扩股和股权转让同步进行的,股改后继续保持国有控股的,会按照增资扩股的流程操作,股权转让的价格与增资扩股的价格一致。

5.投资人遴选、谈判磋商、签订协议:一般增资扩股通过竞价、竞争性谈判或者综合评议等方式确定投资方,股权转让通过竞价方式确认投资方。拟股改企业与投资方签订协议后,产权交易所将结果对外公告。投资方根据协议约定进行价款支付。

6.召开新一届股东会、办理交割登记:股改企业召开股东会增选董事、监事、修改章程,并按照工商登记相关要求完成办理登记备案。

七、路径实施要点

(一)投资人选择

潜在股东类型包括战略投资者(国有资本、非公资本)、财务投资者(国有资本、非公资本)、员工持股等。在选择投资人时,要进行审慎详尽的尽职调查,需要主要考虑以下几个方面:

1.企业财务状况和经济实力良好,有较强的投融资能力,商业信誉良好,无不良经营记录;

2.战略投资人的选择需要充分结合企业发展战略,在系统评估企业自身在市场、技术、管理等方面的资源、能力、优劣势的基础上,综合考虑战投方的行业特点、比较优势等,以期与标的企业形成资源整合、优势互补。

3.要关注不同股东在经营理念、企业文化以及管理模式上的差异。

(二)股比的设计

首先需要明确不同的国有资本比例将会影响企业自身属性。对于企业来说,国有资本比例在 50%-100%(不含)属于国有绝对控股企业,国有资本比例在 34%-50%(不含)属于国有相对控股企业,国有资本比例低于 34%的属于国有参股企业。在股比设计上,股权结构如何实现最优是许多学者研究的主题,其主要目的在于实现企业价值的最大化,同时是权衡代理成本以及监督成本、经过不断博弈形成的。其中要重点把握关键的几个股比数据:(1)超过 66.7% :绝对控制权;(2)51%-67% :相对控制权;(3)33.4%-51% :安全控制权/一票否决权;(4)30% :要约收购线;(5)10% :临时会议权;(6)5% :重大股权变动警示线;(7)3% :临时提案权。在实际选择股比时,要综合考虑企业的发展阶段、自身的需求、对投资人的吸引力、是否同步开展员工股权激励等实际情况,同时可以考虑进行多轮逐步释放股权。

(三)坚持党的领导

国企股权多元化改革必须坚持党的领导,在股改实施方案里就要予以明确,党建工作也要纳入股改后的公司章程,明确党委在股改后企业中的地位和议事规程,充分发挥党组织把方向、管大局、保落实的作用。

(四)做好风险防控

股权多元化改革必须做好全面的风险评估和防范措施,包括引入投资人风险、可能引发的内部稳定风险、潜在的法律风险等,必须严格执行企业内部决策流程,符合法律要求及国企制度要求,重点防范国有资产流失风险,同时做好企业内部宣传及动员工作,统一思想。企业还可以通过在不同阶段聘请专业的机构团队参与公司改革工作,保证改革的合规、合法。

(五)体制机制改革

股权多元化改革的重要目标是优化体制机制,提升管理能效,因此要科学设计公司的治理结构,并且高度重视改革后公司基本制度的制定,做好公司治理的顶层设计,规范股东会、董事会、监事会、经理层和党组织的权责关系,形成定位清晰、权责对等、运转协调、制衡有效的法人治理结构。

结语